據上交所消息,北京首都開發控股(集團)有限公司擬發行2021年公司債券(面向專業投資者)(第二期)。

募集說明書顯示,本期債券發行規模不超過人民幣15億元(含),票面利率詢價區間為3.00%-4.00%,發行期限為5年期,附第3年末發行人調整票面利率選擇權和投資者回售選擇權。

主承銷商、簿記管理人、受托管理人為中信建投證券。起息日2021年7月28日。

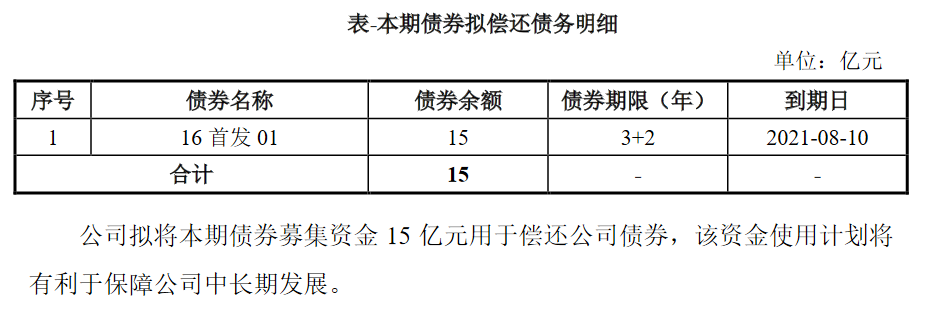

據悉,本期債券募集資金扣除發行費用后,擬全部用于償還公司債券,具體明細如下:

時間 : 2021-07-26 10:38:59來源 : 中國網地產

貨幣政策靠前發力穩經濟 LPR下調穩定市場預期

了解更多

南寧提高公積金貸款最高額度 首套房最高額度提高至70萬元

了解更多

華發物業服務與珠海華發訂立2021年酒店顧問服務框架協議

了解更多

金潮建設以1.5億元受讓秦皇島1宗城鎮住宅用地

了解更多

上海外高橋發行金額10億元短期融資券 債券期限為365天

了解更多

中國鐵建擬發行金額為不超過10億元可續期公司債券

了解更多

推行供地新模式 持續開展“凈地”出讓專項行動

了解更多

2021年杭州樓市歷經風雨最后市場歸于平穩

了解更多

5年期以上LPR是否繼續下調?

了解更多

成都完成2022年首場土地拍賣 4宗住兼商土地全部底價成交

了解更多